「インデックス投資は最強だと言うけど、デメリットってあるの?」

「インデックス投資のデメリットを解消する方法って何かな?」

インデックス投資は調べれば調べるほどメリットがたくさんありますが、デメリットがまとまっている情報は以外にも少ないです。

それだけデメリットが少ないと考えればよいのですが、インデックス投資していると、デメリットは実感するときもあります。

インデックス投資のデメリットは、投資をしている実感がないほど退屈であり、短期的に資産が5倍や10倍にならないことでしょう。

多くの人はインデックス投資のデメリットを感じたら「つまらない…」と思って辞めてしまうことでしょう。

しかし、インデックス投資のデメリットは実は解決策もあるのです。

今回は、実感したインデックス投資のデメリットをまとめました。

この記事で学べることは?

- インデックス投資のデメリットが学べる

- インデックス投資のデメリットはあるもので異なることが学べる

- インデックス投資に取り組むかを考える判断基準が学べる

インデックス投資の実感したデメリットって?

個人的にインデックス投資は最強の投資だと思っていますが、やはりインデックス投資をやっていてデメリットを実感することも多いです。

私自身が考えるインデックス投資のデメリットについてまとめてみました。

インデックス投資は投資の経験にならない

投資といえば、相場の規則性や世の中のニュースなどを見ながら、投資を繰り返すことにより経験値を高めていくことをイメージすると思います。

しかし、インデックス投資の場合は定期的に購入するだけなので、投資の経験が高まらないと言われています。

インデックス投資の基本的な戦略は、バイ・アンド・ホールドになります。

つまり、決まった日に、定期的に一定額のインデックスを購入するだけです。

そのため、インデックス投資のデメリットとして投資の経験値が上がらないでしょう。

チャート分析とか未だにできません…。

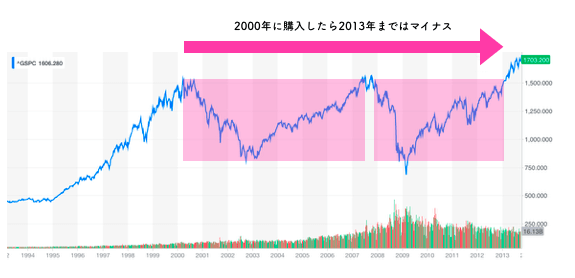

一度マイナスになるとずっとマイナスが続く

インデックス投資は値動きが激しくない投資です。

そのため、経済的に一度マイナスになってしまうと、半年から数年間は、投資額よりもマイナスの資産額になってしまいます。

例えば、2000年にS&P500に連動するインデックス投資を始めた場合、13年間はマイナスを計上していることになります。

下がっている時にドルコスト平均法で購入していれば、利益になる可能性もありますが、基本的にずっとマイナスになるでしょう。

実際に投資額のマイナスを経験するのは苦しいものです。

マイナスが続いてしまうこともインデックス投資のデメリットなのです。

株主優待が受けられないインデックス投資

日本独自の制度に株主優待という制度があります。

ある一定数の株式を購入していれば、半年に1度配当金とは別に優待品が貰える制度です。

例えば、お米券だったり、クオカードだったり、クーポンなどの品物があります。

インデックス投資の場合は株主優待は貰えません。

当然ですが、株主優待を受けられません。

株主優待も利回りだと考えた場合、その分マイナスになってしまうと考えるのも、インデックス投資のデメリットでしょう。

インデックス投資は退屈でつまらない

インデックス投資は、毎月決まった金額のインデックスを買い続けることになります。

つまり、インデックス投資はやることが決まっているので、単調でつまらないのです。

インデックス投資は、儲かった、損したという話題にもなりにくいため、話のネタにもなりません。

ブログを書いている場合はブログネタにもなりにくいのがインデックス投資のデメリットですね。

分散しているので投資したくない企業へ投資してしまう

インデックス投資は市場に投資する投資法であり、広く分散されているのが特徴です。

そのため、自分が良く思っていない企業が含まれてしまう可能性もあります。

不祥事を起こした企業が入っている場合もあるため、自分が投資したくない銘柄にも投資してしまう可能性があるため、インデックス投資のデメリットになるでしょう。

短期的に資産が5倍になったりお金持ちになることがない

インデックス投資は市場に投資をしているという性質上、短期的に資産が5倍になることはまずありません。

FXや個別株投資、仮想通貨投資と比較すると、資産がすぐに増えることがありません。

インデックス投資は米国株では年利6%程度で推移していきます。

そのため、すぐに資産額が倍になることはありえません。

短期的に資産を増やすことができないこともインデックス投資のデメリットになるでしょう。

インデックス投資は毎月の入金力が低いと結果がしょぼい

インデックス投資は毎月の入金力が低いと、目に見えて資産が増えることはありません。

毎月5万円程度を投資している場合、1年間続けても60万円投資したことになります。

60万円が年利6%で増えても3.6万円程度にしかなりません。

一方で、毎月30万円ほど投資ができれば、1年間で360万円で、年利6%で増えた場合、20万円程度増やすことができます。

年利3%の配当利回りの場合は、年間で10万円の配当金が出ることになります。

この結果から分かる通り、インデックス投資は入金力が高くなければ楽しくありません。

これもインデックス投資のデメリットと言えるでしょう。

インデックス投資のデメリットの解決策とは?

インデックス投資のデメリットを解説しました。

- 投資経験にならない

- マイナスが続く

- 株主優待が得られない

- 自分が投資したくない企業も含まれる

- 短期的に資産が5倍や10倍にはならない

- 入金力が低いと結果もしょぼい

しかし、インデックス投資はデメリットを圧倒的に上回る実利もあります。

なぜなら、インデックス投資は自分で銘柄を選んで投資をする、アクティブ運用のパフォーマンスを上回っている調査結果があるからです。

このため、個人投資家レベルであれば、インデックス投資をした方が勝率が高いのです。

それでは、インデックス投資のデメリットを解消するにはどうすれば良いのでしょうか?

そもそも投資の目的から考えたらデメリットなの?傲慢じゃない?

なんのために投資をするかによって、デメリットは異なってきます。

基本的に投資をするということは資産を増やしたいと考える人が多いでしょう。

インデックス投資のデメリットをざっと確認してみましたが、経験にならないとか、退屈でつまらないとか言われていますが、儲けることにあまり関係のないデメリットが多いですね。

いや、わかるんですよ。儲けることに関係ないけれども、デメリットとして挙げたい気持ち。

でもね、実利に関係がない点までカバーしてしまったらインデックス投資は完璧になりすぎですよ。

個人投資家が平均利回りを獲得できるようになったってだけで、インデックス投資は最強の投資法なんです。

それ以上のメリットを得ようと思うのは傲慢だと思います。

短期的に儲からないとデメリットに掲げている人もいますが、そういう人は、インデックス投資の趣旨とずれすぎているので、そもそもインデックス投資をやるべきではないです。

インデックス投資をする目的は、25年間かけての堅実な資産形成だと私は思います。。

実利を取る素人個人投資家はインデックス投資が最強です

もしもあなたが投資に楽しみを求めていたり、ギャンブル的な短期的な収益を得ようと思っているのであればインデックス投資はおすすめではありません。

しかし、長期的な資産形成を行っていくのであれば、インデックス投資がおすすめです。

素人投資家でも平均利回りを確保できるというのがインデックス投資の最大のメリットです。

むしろ素人の生兵法は大怪我のもとであり、投資においては投資元本を大きく減らすことになります。

結論を言えば、投資好き以外の人は、インデックス投資以外は辞めたほうが良いでしょう。

インデックス投資のデメリットの解消法は入金力を高めること

インデックス投資のデメリットの解消法をまとめてみると

- 投資経験にならない→稼ぐことに関係がない

- マイナスが続く→長期的に見ればプラスになる可能性が高い

- 株主優待が得られない→稼ぐことに関係はない

- 自分が投資したくない企業も含まれる→分散なので仕方がない

- 短期的に資産が5倍や10倍にはならない→その分安定的に資産形成が可能

- 入金力が低いと結果もしょぼい→??

つまり、インデックス投資のデメリットで本当に解決しなければいけないのは入金力の問題だけなのです。

入金力が高まれば、インデックス投資も面白くなります。私の経験的にも、入金力が高くなれば、その分だけ毎日動く評価額の増減も大きくなりますし、配当金で得られる金額も大きくなります。

インデックス投資は入金力を上げると楽しいのです。

入金力を上げる具体的な方法は下記の通りです

- 転職する

- 資格をとる

- 副業する

- 節約する

詳しくは下記の記事をどうぞ。

インデックス投資のデメリットを避けるか実利を取るか

インデックス投資のデメリットをまとめてみると、退屈、経験にならないなど、資産形成していくのとは別の「楽しさ」という点に焦点が当てられた内容が多かったです。

しかし、インデックス投資を行う目的は、「長期的な資産形成」でしょう。つまり、退屈・経験にならないなどという楽しさは求めていないのです。

インデックス投資は素人でもほったらかしておけば、ある程度の利回りが確保できる投資術です。

もしも、インデックス投資のデメリットが気になっている場合は

- 長期的な資産形成で実利を取りたいのか、

- 短期的な投資により大きく稼ぎたいのか、

- 投資に楽しさを求めるのか

以上の観点から、投資の目的を明確にしてみると良いでしょう。

個人的な経験になりますが、入金力があり、分配金がでるETFに投資するのは楽しいです。

実際にインデックス投資でVYMに投資をしていますが、配当金が3ヶ月に一回出てくるため、自分が積み上げてきたもののご褒美が得られているのが嬉しくなります。

また、インデックス投資がつまらない人に私がやっているおすすめの工夫は、

- 200日移動平均線をウォッチして、下がったら購入する

- 外貨が下がったら外貨を購入しておく

- 評価額を下回ったら購入する

といったルールを決めておけば、普通の積立投資とは違い、タイミング投資に近くなるので、意外と楽しくなります。

インデックス投資がつまらないというデメリットは目的から考えれば、デメリットではないことに気づくでしょう。

解消しなければいけないのは入金力くらいですが、さらに退屈だなと感じる人は、タイミングなどのルールを決めて投資を行うと良いのではないでしょうか?

以上、インデックス投資のデメリットと経験から学んだ解決策【退屈も解消】を解説しました。

最後まで読んでいただきありがとうございました。

コストが安いネット証券は投資の利益が出しやすい?

投資信託は実質コストが安い方が複利効果によって利益が出しやすいです。

実際に1000万円を元手にコストが年率0.2%と年率0.6%では、30年後に400万円以上の違いが出ることもあります。

賢く投資をするなら、実質コストが安い証券口座がオススメ。

特に、楽天証券とSBI証券は両社とも日本国内では優れたネット証券です。証券口座開設が無料であり、自宅で手軽に開設できます。それぞれに下記のような特徴があるので、二つの口座を開設して持っておくのが良いでしょう。

▼楽天証券「ポイントがえげつないほどたまり二重で投資できる」

実質コストを下げるならポイント還元が1%されたり、他にもポイントが溜まってポイントで投資ができる楽天証券がオススメです。

- 楽天カードで溜まったポイントでポイント投資が簡単にできる!

- クレジットカードで毎月5万円の積立投資で最大500P!

- 楽天市場での購入が+1%還元される楽天SPUの仲間入りも!

▼SBI証券「海外ETFでのインデックスファンド投資は最安」

インデックスファンドを国内ではなく海外のETFを購入したい方や、100万円以上の資金を定期的に積立たいという人は、SBI証券が最もおトクに投資できます。

- 海外ETFを購入は0.45%で楽天証券・マネックス証券と同じですが、100万円以上購入時の為替手数料が安い

- 海外ETFにも定期買い付けサービスあり。ほったらかし運用も可能

- インデックスファンド以外にも投資をしたい人はSBI証券がオススメです

「資産形成がしたい…」

年金問題や老後に危機感を感じるサラリーマン向けに、インデックスファンド投資講座をWeb上で開催中

インデックスファンドの特徴は手堅く資産を築くこと!

投資講座ガイダンス:サラリーマンに投資がオススメな理由?投資のメリットは稼げるだけじゃない!

投資講座第1回:投資の種類を理解しよう!リスクが高いものから収益性の高いものまで完全網羅!

投資講座第2回:サラリーマンにはインデックスファンドが圧倒的にオススメな理由

投資講座第3回:インデックスファンドとアクティブファンドってどっちの方が稼げるの?

投資講座第4回:長期的なインデックスファンド投資を行う理由は複利にあり!!

投資講座第5回:長期的に手堅く稼ぐのに絶対に欠かせない分散投資って何?

投資講座第6回:利率を優先する?元手を増やす?結局は入金力がすべて

投資講座第7回:インデックスファンド積立投資を初めて気づいたこと

投資講座第8回:ETFでもインデックス投資できるけどどちらの方がおトクなの?

投資講座第9回:投資は計画がすべてと言っても過言ではない!資産運用計画の立て方とは?

投資講座第10回:銘柄選びよりも大切なのは株式と債権の比率?資産配分の考え方とは?