「年金のポートフォリオってどう組めばよいのかな?」

「おすすめのポートフォリオって何かないかな?」

長期投資をしない投資は、大抵失敗します。

長期投資をした方が良いのですが、実践するためには「投資に対する納得感」が重要です。

投資に対する納得感があれば、損が出ても持ち続けることができます。

そのためにも、自分の頭で考え抜いた資産割合・ポートフォリオが重要です。

投資初心者の場合は、思考停止状態になり、他者のポートフォリオと同じように運用することも多いでしょう。

年金の運用のために勉強を始めたばかりの人にとって、どのようなポートフォリオにするべきか悩むことはわかります。

しかし、自分で考え抜いていないポートフォリオには納得感がなく、途中で損切りする可能性も多いのです。

どのようなポートフォリオにするか迷った場合におすすめなのが、世界各国の年金ファンドがどのように運用しているのかを学ぶことです。

日本ではGPIF(Government Pension Investment Fundの略、日本の年金積立金管理運用独立行政法人のこと)が年金基金を運用しております。世界各国には同じ世に年金を運用しているファンドがあります。

例えば、下記の3社は非常に有名なファンドです。

- GPIF(日本)

- CalPERS(アメリカ)

- GPF-G(ノルウェー)

今回は、世界的に有名な年金ファンドのポートフォリオから学ぶ、個人の年金のポートフォリオについて解説したいと思います。

この記事で学べることは?

- GPIFの現状のポートフォリオや運用実績が学べる

- 世界の年金ファンドのポートフォリオの傾向が学べる

- 個人が年金ファンドを考える上でのヒントが学べる

目次

GPIFの現状のポートフォリオと運用実績は?

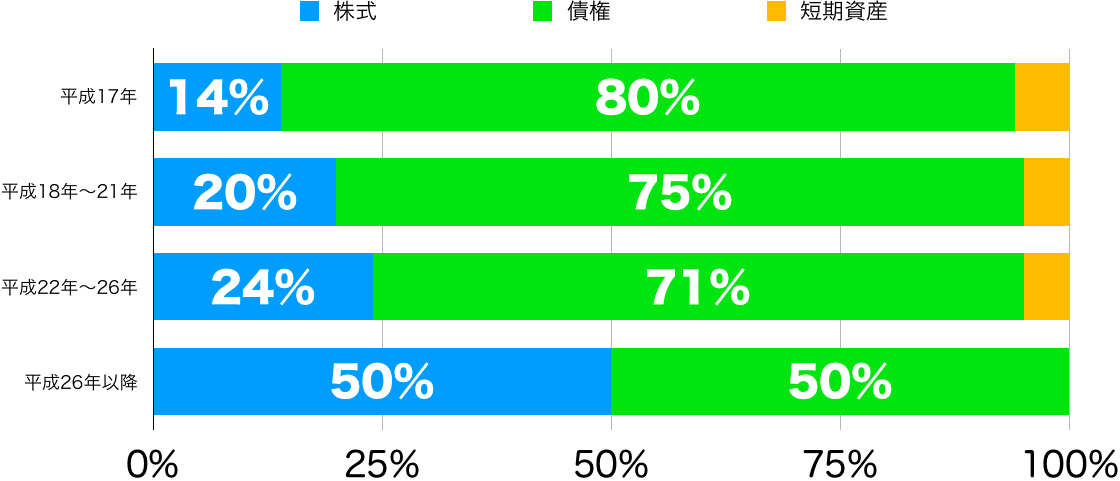

GPIFの現状のポートフォリオは債権と株式が50%ずつとなっています。しかし、平成17年までの運用ポートフォリオは債権が80%という、超安全重視の運用スタイルでした。

GPIFの運用実績は年率2.73%であり、アメリカの年率8%や、ノルウェーの年率6%に比べると実績は低いと言えるでしょう。しかし、株式比率で考えると、アメリカとノルウェーの株式比率が圧倒的に高いことがわかります。

しかし、近年のGPIFは日本の国債を保有する動きから、外国株や外国債権を購入する流れにシフトしています。

株式比率や外国資産の比率が高まれば、リスクを取ることになり、年率が上がる可能性が高いです。

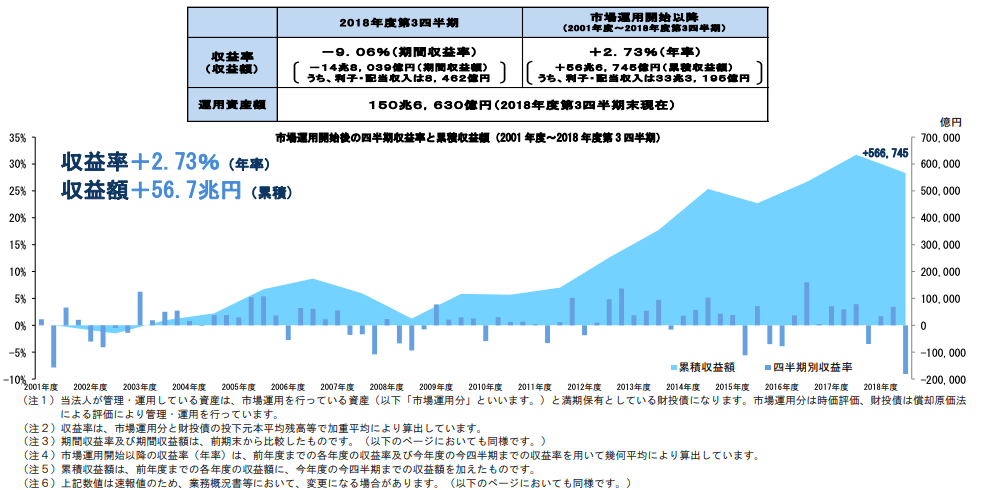

GPIFの累積の運用実績は?「年率2.73%、収益は56兆円」

2018年第3四半期のGPIFの年率は2.73%で、収益額は56.7兆円でした。

後ほど紹介しますが、年率2.73%は他の年金ファンドに比べてもかなり低い数字です。

その原因が今回の話の焦点になっているポートフォリオにあります。

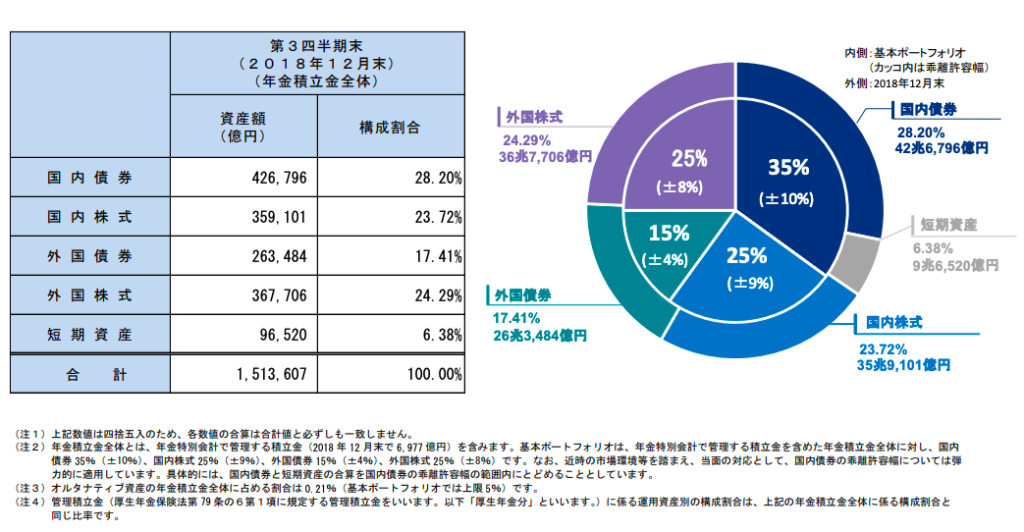

GPIFのポートフォリオが年率を低めている?「債権と株式比率が半分ずつだから」

年率を低めていると言う、GPIFの現状のポートフォリオは下記のとおりなります。

- 国内債券:35%

- 国内株式:25%

- 外国債券:15%

- 外国株式:25%

国内債券が35%を締めていますが、国内債券の金利は実質約0%になっています。

そのため、国内債券からの収益はほとんど期待できません。

株式の比率と債権の比率だけで考えれば、50%対50%になっています。

後ほど詳しく説明しますが、この比率になったのも最近のことであり、GPIFは債権重視の運用をずっと行っていたということになるのです。

GPIFの資産規模はダントツの世界1位

ちなみに、GPIFは世界各国の中でもダントツの金融資産を持っています。

GPIFの保有銘柄(2018年の運用報告書より)

GPIFは毎年保有銘柄を公開しています。前年度の運用状況より時価総額順に保有資産を並べ替えてみました。

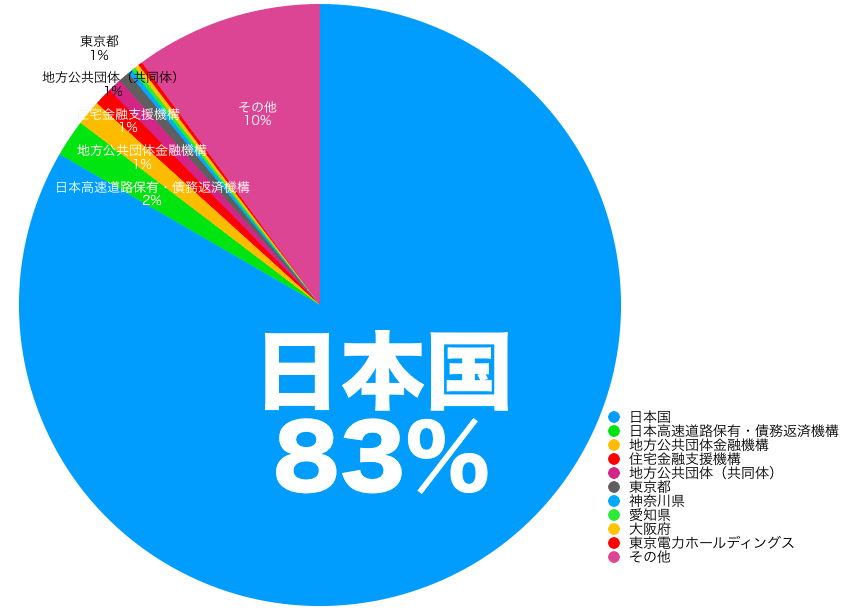

国内債券TOP10(時価総額順)

国内債券は特殊で、日本国債が国内債券の80%になっています。

金利が約0%の国内債券にこれだけの金額が投資されているというのが、日本的ですよね。

- 日本国

- 日本高速道路保有・債務返済機構

- 地方公共団体金融機構

- 住宅金融支援機構

- 地方公共団体(共同体)

- 東京都

- 神奈川県

- 愛知県

- 大阪府

- 東京電力ホールディングス

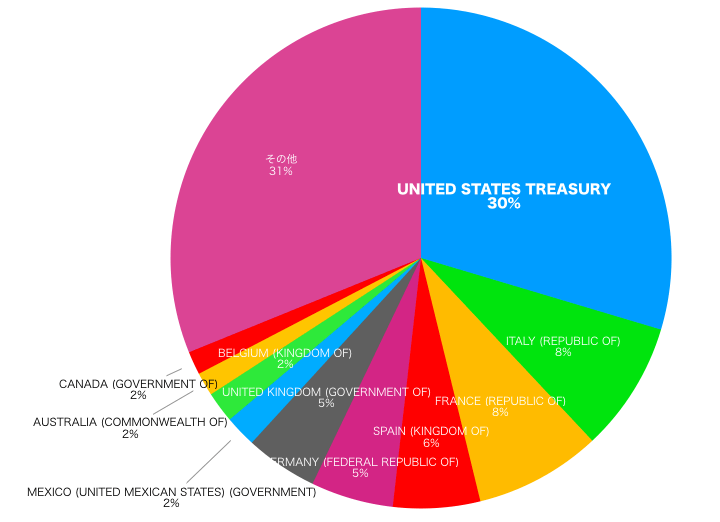

海外債券TOP10(時価総額順)

外国債券の場合は1位のアメリカが30%で突出していますが、ほかはトントンという感じですね。

- UNITED STATES TREASURY

- ITALY (REPUBLIC OF)

- FRANCE (REPUBLIC OF)

- SPAIN (KINGDOM OF)

- GERMANY (FEDERAL REPUBLIC OF)

- UNITED KINGDOM (GOVERNMENT OF)

- MEXICO (UNITED MEXICAN STATES) (GOVERNMENT)

- BELGIUM (KINGDOM OF)

- AUSTRALIA (COMMONWEALTH OF)

- CANADA (GOVERNMENT OF)

国内株TOP10(時価総額順)

国内株は2300社に分散投資していたので、突出した円グラフにはなりませんでした。

下記にTOP10のみ示します。

- トヨタ自動車

- 三菱UFJフィナンシャル・グループ

- 三井住友フィナンシャルグループ

- 日本電信電話

- 本田技研工業

- ソフトバンクグループ

- キーエンス

- ソニー

- みずほフィナンシャルグループ

- KDDI

外国株TOP10

外国株は2700社以上に投資をしており、こちらも突出した円グラフにならなりませんでした。

TOP10のみ記載しておきます。

- APPLE INC

- MICROSOFT CORP

- AMAZON.COM INC

- FACEBOOK INC-A

- JPMORGAN CHASE & CO

- JOHNSON & JOHNSON

- ALPHABET INC-CL C

- BANK OF AMERICA CORP

- ALPHABET INC-CL A

- TENCENT HOLDINGS LTD

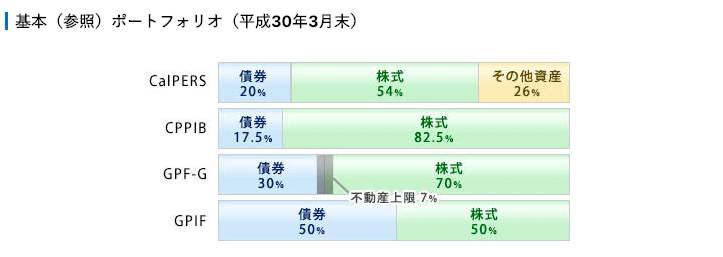

GPIF以外の各国年金のポートフォリオは?アメリカとノルウェーと日本の比較

これまでGPIFのポートフォリオや保有銘柄を見てきましたが、各国のポートフォリオはどのようになっているのでしょうか。

世界各国の年金ファンドのポートフォリオを見てみよう

大手年金ファンドを比べてみています。上から、アメリカ・カナダ・ノルウェー・日本の順番です。

見ていただければ一目瞭然ですが、GPIFの株式比率は非常に低いことがわかります。

年金運用の損失についてニュースを調べてみるとその原因がわかります、GPIFは損失を出したら大手メディアにこぞって叩かれていますが、CalPERS(アメリカ)の場合は、1年間の損失が−3.9%であるのにも関わらず、有名な報道機関では報じられていませんでした。

これは日本のメディアの悪しき風潮であり、GPIFにおいては損失を出したという記事の方が、注目を集めるから、こぞって書くようになるのでしょう。

しかし、GPIFは超長期投資のインデックスファンドが中心です。多少の評価損など誤差の範囲であり、動揺してはいけないと国民全体が知るべきなんですけどね…。

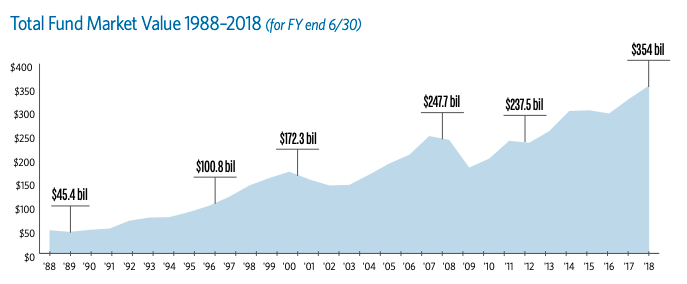

CalPERS(アメリカ)の運用実績とポートフォリオは?

ちなみに、CalPERSのHPから抜粋してみたところ、30年でのリターンは8.4%です。GPIFの年率が2.7%ですので、3倍くらいの運用成績と言うことができるでしょう。

累積投資額も順調に伸びています。

やはり、株式比率の多いファンドは、経済成長の恩恵をモロに受けやすくなります。

長期投資が前提であれば、株式比率を高めておくと、利益をあげやすいのがわかります。

GPF-G(ノルウェー)の運用実績とポートフォリオは?

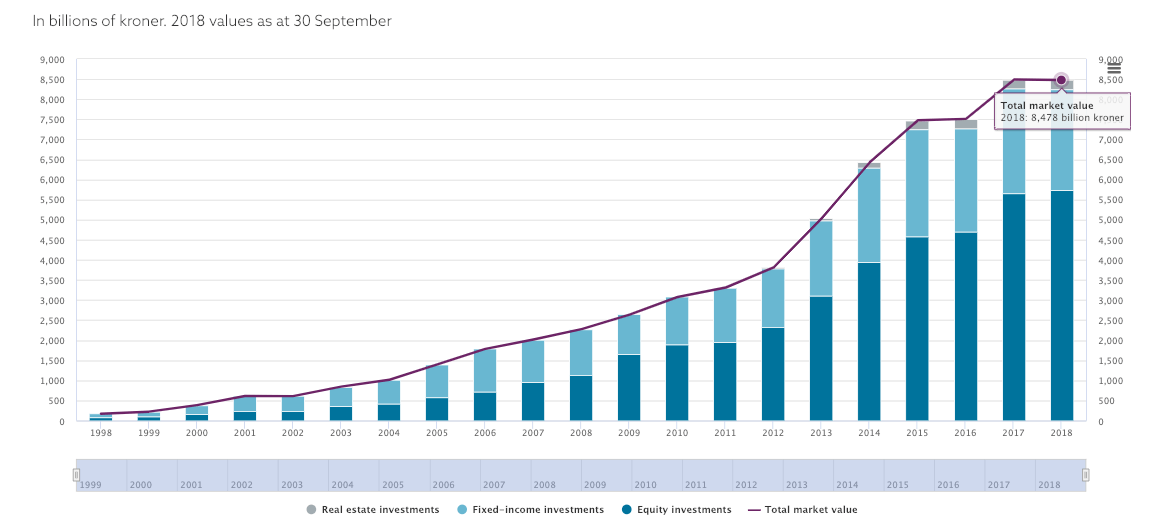

世界第二位の年金ファンドであるノルウェーのGPF-Gの運用は下記の通りに推移しています。

ノルウェーも当初は債権比率が多いファンドです。

しかし、今では債権比率よりも株式比率が大きくなっていることがわかります。

ちなみに、ノルウェーの年金ファンドの年率は6%です。

やはりGPIFよりも株式比率が高いので年率リターンも高いのでしょう。

The fund generated an annual return of 6.0 percent between 1 January 1998 and the end of the third quarter of 2018.

GPF-G(ノルウェー)保有銘柄「9100社以上の分散投資」

株式保有銘柄TOP10は下記のとおりです。さすが欧州の国だけあって、欧州拠点の企業もありますね。

ちなみに、保有株数は9100社以上になります。超分散投資です。

- Apple Inc

- Nestle SA

- Royal Dutch Shell PLC

- Alphabet Inc

- Microsoft Corp

- Novartis AG

- Amazon.com Inc

- Roche Holding AG

- Tencent Holdings Ltd

- HSBC Holdings PLC

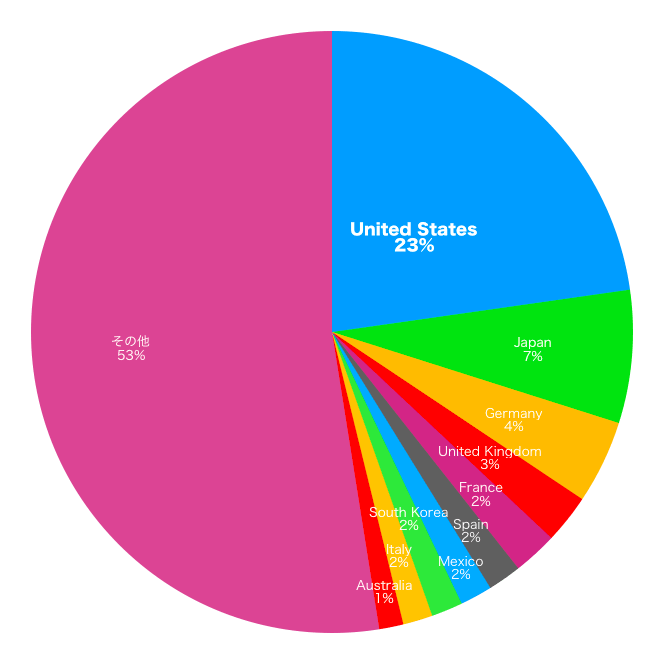

債権保有額のTOP10は下記のとおりです。意外にもアメリカが一位で驚きました。

- Government of United States of America

- Government of Japan

- Government of Germany

- United Kingdom Government

- Government of France

- Government of Spain

- Government of Mexico

- Government of Korea

- Government of Italy

- Government of Australia

債権を円グラフで表すと下記の通りになります。

GPIFのポートフォリオの歴史を見てみよう「債権比率が多すぎる問題」

他の国の株式比率と比べると、GPIFの株式比率は相当低いのは明らかです。

しかし、GPIFのポートフォリオの歴史を見ると、債権比率がもっと高かった時代があるのもかなり衝撃的でした。

平成17年からの株式と債券比率を見てみると下記の通りになっています。

GPIFの前身の年金福祉事業団の時は、運用額が少ないため、株式比率が高かったのです。

しかし、平成17年になると運用額が増えるにつれて債権比率が上昇。

圧倒的に債権の比率が高くなっていました。

平成17年から10年という長い年月をかけて、GPIFは株式比率を徐々に上げてきました。

他の国の年金ファンドについて調べれば株式比率を増やせば、年利回りが高くなることがわかりますから、当然の結果といえば当然の結果ですね。

GPIFや各国のポートフォリオの特徴は?「年金対策の参考にしよう」

投資の世界においては、長期的な投資をしないと勝つのが難しいでしょう。

長期的な投資を実行するのに重要なのは「納得感」です。

つまり、あなたが理想的だと思うポートフォリオは、あなた自身が考えるべきなのです。

そのため、理想的なポートフォリオはこれだ!と提示することはできません。

しかし、GPIF・CalPERS・GPF-Gの年金ファンドのポートフォリオは、個人が年金対策の資産運用をする場合の参考になります。

下記に各国の年金ファンドの特徴をまとめてみました

長期的な投資をするなら株式は多めのほうが良い

GPIF・CalPERS・GPF-Gに共通して言えることは、思っているよりも株式比率が高めであるということです。債権比率が高かったGPIFですら、現在50%を株式にしています。

CalPERSやGPF-Gなどの年金ファンドは株式比率がさらに高いので、年率の収益率もGPIFに比べれば2倍・3倍になっています。

個人が投資をする際に、長期的な投資を心がけるなら、株式比率は多めに見積もっておいても良いでしょう。

債権比率を高めるのは絶対に損してはいけない場合があるとき

年金ファンドを見てみると意外にも債権比率が低いことがわかります。

株式の値上がりで株式資産が増えていったことに比例し、債権比率が下がったのかもしれません。

それでも、日本の債権比率は明らかに多すぎでしょう。

日本の債権比率が多い原因は色々と言われています。最も大きい理由は、国民感情を逆なでしないために、安定資産である債権比率を増やしているのでしょう。

メディアはGPIFが損失を出すとすぐに否定的な感情を出してきます。

GPIFの成績が悪いと、国会で叩かれるので、政治的な動きとして損がでるのは好ましくないのです。

GPIFのポートフォリオを参考にすべきと言っても、個人での資産運用の倍、債権比率を高くする必要があるのは「セミリタイヤを考えている時」くらいです。

労働収入があるうちは株式で損を出しても死ぬことはありません。

そのため、損した株式を持ち続けることが可能です。

むしろ株式に投資をしなかった場合経済市場の成長とともに得られるメリットが得られないため、逆に損してしまう可能性もあるでしょう。

個人的には、CalPERSやGPF-Gを見習って債権比率はあまり上げすぎない方が良いと思います。

株式投資をする際には徹底的分散している

GPIFは合計で約5000社、GPF-Fは合計で約9000社に分散投資をしています。

年金ファンドを運用するなら個別株よりも分散投資をしましょう。

分散投資をしなければ、大きく損をしたときに取り返しがつかないことになります。

個人が分散投資をするにはインデックス投資が一番であり、投資信託やETFなどを効果的に使って投資をしていくのがおすすめです。

GPIFのポートフォリオから投資スタイルを考えよう

GPIFのポートフォリオをまとめると下記の通りです。

- 債権・株式が50%:50%

- 株式は5000社以上に分散投資している

- 債権の80%は日本国債で運用

- 今後、外国株や外国債権の運用を増やしていく

しかし、年間利回りが高い各国のファンドと比較してみると、

- 各国の年金ファンドは株式比率が80%以上でGPIFは低い

- 各国は外国株や外国債権の比率が高いがGPIFは低い

ということがわかります。

つまり、個人がGPIFを参考にして学べることとしては、

- 株式比率を多めにする

- 株式は分散投資を心掛ける

- 外国株をポートフォリオに組み込む

ということがあげられるでしょう。

海外に広く分散投資をするのであれば、投資額がある程度あるのであれば個別株に投資しても良いでしょうが、そうではない場合は、投資信託やETFから初めてみると低い価格から投資できるようになります。

各国の年金ファンドを比較し、参考にし、自分が「納得感」のあるポートフォリオが組めると良いですね。

以上、【GPIFのポートフォリオ】各国年金基金のポートフォリオとの比較を解説しました。

最後まで読んでいただきありがとうございました。

コストが安いネット証券は投資の利益が出しやすい?

投資信託は実質コストが安い方が複利効果によって利益が出しやすいです。

実際に1000万円を元手にコストが年率0.2%と年率0.6%では、30年後に400万円以上の違いが出ることもあります。

賢く投資をするなら、実質コストが安い証券口座がオススメ。

特に、楽天証券とSBI証券は両社とも日本国内では優れたネット証券です。証券口座開設が無料であり、自宅で手軽に開設できます。それぞれに下記のような特徴があるので、二つの口座を開設して持っておくのが良いでしょう。

▼楽天証券「ポイントがえげつないほどたまり二重で投資できる」

実質コストを下げるならポイント還元が1%されたり、他にもポイントが溜まってポイントで投資ができる楽天証券がオススメです。

- 楽天カードで溜まったポイントでポイント投資が簡単にできる!

- クレジットカードで毎月5万円の積立投資で最大500P!

- 楽天市場での購入が+1%還元される楽天SPUの仲間入りも!

▼SBI証券「海外ETFでのインデックスファンド投資は最安」

インデックスファンドを国内ではなく海外のETFを購入したい方や、100万円以上の資金を定期的に積立たいという人は、SBI証券が最もおトクに投資できます。

- 海外ETFを購入は0.45%で楽天証券・マネックス証券と同じですが、100万円以上購入時の為替手数料が安い

- 海外ETFにも定期買い付けサービスあり。ほったらかし運用も可能

- インデックスファンド以外にも投資をしたい人はSBI証券がオススメです

「資産形成がしたい…」

年金問題や老後に危機感を感じるサラリーマン向けに、インデックスファンド投資講座をWeb上で開催中

インデックスファンドの特徴は手堅く資産を築くこと!

投資講座ガイダンス:サラリーマンに投資がオススメな理由?投資のメリットは稼げるだけじゃない!

投資講座第1回:投資の種類を理解しよう!リスクが高いものから収益性の高いものまで完全網羅!

投資講座第2回:サラリーマンにはインデックスファンドが圧倒的にオススメな理由

投資講座第3回:インデックスファンドとアクティブファンドってどっちの方が稼げるの?

投資講座第4回:長期的なインデックスファンド投資を行う理由は複利にあり!!

投資講座第5回:長期的に手堅く稼ぐのに絶対に欠かせない分散投資って何?

投資講座第6回:利率を優先する?元手を増やす?結局は入金力がすべて

投資講座第7回:インデックスファンド積立投資を初めて気づいたこと

投資講座第8回:ETFでもインデックス投資できるけどどちらの方がおトクなの?

投資講座第9回:投資は計画がすべてと言っても過言ではない!資産運用計画の立て方とは?

投資講座第10回:銘柄選びよりも大切なのは株式と債権の比率?資産配分の考え方とは?