「老後についてどのくらい準備しているの?」

「実際にみんなが貯金をしているのってどの程度?」

老後資金は1億円必要だと言われていますが、実際にみんながどの程度貯金をしているのかって気になりますよね。

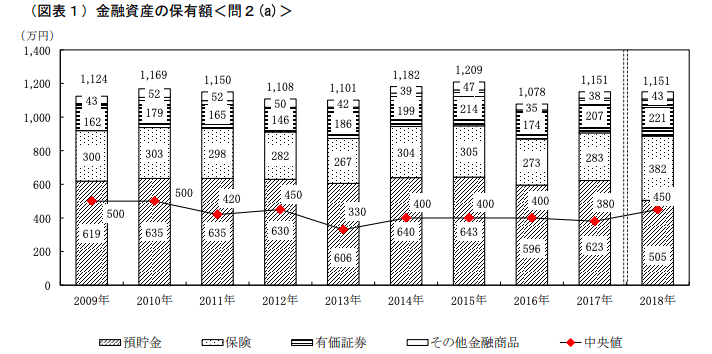

金融広報中央委員会のデータの「家計の金融行動に関する世論調査[二人以上世帯調査] 平成30年調査結果」に、みんながどの程度貯金をしているのかまとめているページがありました。

平均すると1,151万円の貯金がありますが、中央値で見えると450万円程度だそうです。

多いと思うか少ないと思うかはそれぞれの価値観によりますが、金融資産が高い人を調べていくと、ある共通点がわかりました。

今回は、老後貯蓄に対する現状と、金融資産が高い人の特徴をまとめてみたのでご紹介します。

この記事で学べることは?

- みんな老後に不安だということが学べる

- 老後資金の貯蓄の現状が学べる

- 金融資産額が豊富な人の共通点が学べる

目次

老後を不安に感じる割合は85%?老後貯金を含めた生活設計はしているの?

老後の生活について何も考えずに、生活設計をしてない人は約6割程度いますが、老後の生活を不安に感じている人は約85%程度もいます。

老後の生活に不安がある人と、実際に老後の生活設計をしている人を比べてみましょう。

老後生活に不安がある人は全体は78%・20代〜50代は85%以上が心配している

この調査によると、老後生活に不安があると回答した人は全体の78パーセントでした。

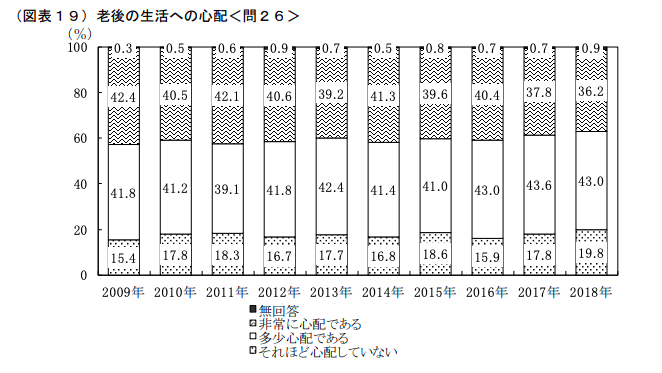

下記は2009年からの、老後の生活への心配についての回答数のグラフです。

2009年度からのおよそ10年間で老後生活の不安が解消されている人がほとんどいないことがわかります。

回答者全体では78パーセントといましたが、20代〜50代の老後前の世代に限定してみると、約85パーセント以上の人が、老後に対して不安であると回答しています。

| 世帯主の年齢 | 心配である回答率 |

|---|---|

| 20歳代 | 88.10% |

| 30歳代 | 85.70% |

| 40歳代 | 87.30% |

| 50歳代 | 84.10% |

生活設計を立てている世帯は37.4%程度…62%は生活設計を立てていない

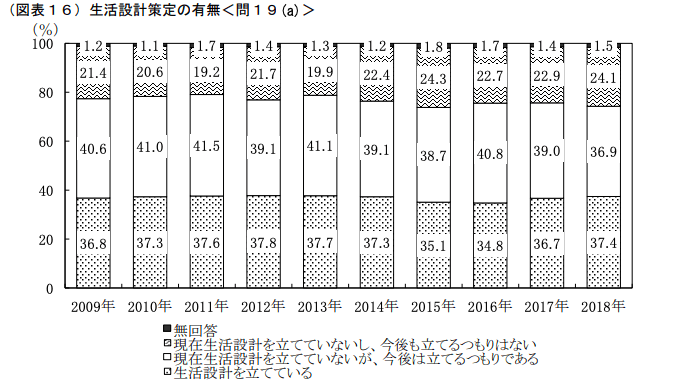

老後の生活に不安があると回答している人が多いにもかかわらず、老後の生活設計を立てている人は、全体の3分の1程度です。

老後が不安だと答えた人が79パーセントいるにもかかわらず、生活設計をして老後に備えている人はわずか37.4パーセントしかいません。

残りの62パーセントは生活設計を立てて老後に対する準備をしていないのです。

下記には、生活設計があるかどうかの回答を2009年からグラフで表しています。2009年から2018年の間で生活設計を立てる人は全く増えていません。

むしろ「生活設計を今後立てる必要がない」と回答した人が3%も増えちゃっています。

つみたてNISAの始まりやiDeCo制度が整備されたりと、政府としては個人に将来の生活設計を任せる方向に進んでいます。

しかし、生活設計を立てることについての意識は高まっていないのが現状なのです。

老後の貯金の平均は1500万円?金融資産の有無によって異なります

それでは実際に老後の貯金がどの程度貯めているんでしょうか。

金融資産を持っている世帯だけに限定した数字と、持っていない世帯も含む数字でそれぞれみていきましょう。

金融資産保有の50代以降の平均貯金額は2000万円?中央値は1500万?

金融資産を持っている50代以降の、平均貯蓄額と中央値は下記の通りです。

| 平均額 | 中央値 | |

|---|---|---|

| 50代 | 1828万円 | 1186万円 |

| 60代 | 2415万円 | 1500万円 |

| 70代 | 2565万円 | 1500万円 |

金融資産を持っている人々は、退職金でいただいた分を、投資信託や保険などにして運用しているケースもあります。

そのため総じて金融資産を持っている人は、退職金を持てる人と考えることができるでしょう。

金融資産を保有している世帯の老後貯金は、

- 平均で見ると2,000万円程度

- 中央値で見ると1,500万円以上

という結果になりました。

金融資産保有なしを含んだ50代以降の平均貯金額は1500万円?中央値は1000万?

先ほどは金融資産を持ってる人に限定した数字でしたが、今度は金融資産を持っていない人も含めた平均値と中央値をみてみましょう。

| 平均額 | 中央値 | |

|---|---|---|

| 50代 | 1481万円 | 900万円 |

| 60代 | 1849万円 | 1000万円 |

| 70代 | 1780万円 | 700万円 |

金融資産を持っていない人たちの平均貯蓄額と中央値は公表されていませんでしたが、2倍もの差が開く分だけ貯蓄額が低いことが予想できます。

やはり金融資産を持っている人だけに比べると全体的に近くなる印象があります。

特に中央値でみてみると、金融資産を持っている人と持っていない層も含んだ数字では、約2倍程度差が生まれています。

金融資産を持っていない世帯も含むと老後貯金は、

- 平均1500万円程度

- 中央値800万円程度

という結果になるのです。

老後の貯金を準備してる?全世帯の貯金はいくらなの?

老後の貯金額は

- 金融資産を持っている世帯は2000万円程度

- 金融資産を持っていない世帯も含むと1500万円程度

になります。

しかし、先程のは老後であり退職金を貯金しているケースも多いでしょう。

そこで、今回は実際に老後に向けてどの程度貯金しているのかを調べてみました。

全体の貯金額は平均1,151万円・中央値は450万円

50代と区分けせず、20代から70代以降の全体の貯金額を見てみると、

- 平均貯金額:1,151万円

- 中央値の貯金額:450万円

でした。

この数字を高いと見るか低いと見るかは、それぞれの生活習慣によるかと思いますが、いずれにせよ貯めている人は貯めていますし、投資投資している人は投資をしているというのが印象的でした。

老後生活は元気な体と労働と個人年金や保険のみ…老後貯金の備えを当てにする人は1/4程度

老後の生活設計をしている人が少数です。

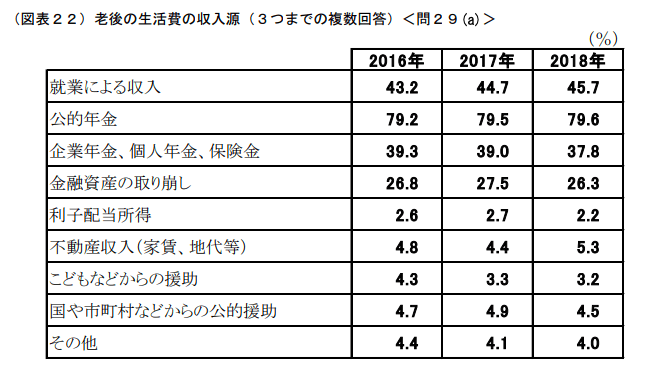

そのため老後生活の生活費の収入源については就業や年金、保険金などに出るケースが多く、計画的に利子や配当所得を構築するといった考えは多くの人は持っていませんでした。

下記は老後生活の収入源についての回答です。

本当に体が資本で、年金などの国の政策を頼りにしている人が多いのです。

しかし、体はいずれ病気なり働けなくなりまし、少子高齢化や年金の受給引き上げ、70歳定年制度の推進などの問題があります。

年金や保険などの国や企業に何とかしてもらおうと考えるのは、今は良いかもしれませんが、これからお考えると少しナンセンスです。

やはり

- 定年退職のない自営業などで自分で稼ぐ

- 投資などして配当所得を増やす

これが、自分の老後を防衛する手段なのではないかなと思います。

老後貯金は不足する?定年後の貯金を増やすには?

老後の貯蓄の平均を解説してきましたが「全然足らない!!」と思った方もいるでしょう。

私も初めてデータをまとめたときには、「こんなに貯蓄しているの?」と焦りました。

しかしデータを詳しく調べていくと、金融資産の保有額が高い人々には共通点があることがわかりましたので、紹介したいと思います。

持ち家を持っている人の方が700万円資産が多い

持ち家を持っている人と持ち家を持っていない人における金融資産の平均値と中央値を比較すると、およそ700万円ほども違いがありました。

▼金融資産を持っている人の持ち家あるなしの金融資産の比較

| 平均 | 中央値 | |

|---|---|---|

| 持ち家あり | 2048万円 | 1200万円 |

| 非持ち家 | 1316万円 | 601万円 |

▼金融資産を持っていない人の持ち家あるなしの金融資産の比較

| 平均 | 中央値 | |

|---|---|---|

| 持ち家あり | 1617万円 | 800万円 |

| 非持ち家 | 884万円 | 220万円 |

やはり、持ち家を持った方が金融資産的には良いという訳ですね。

持ち家を持っている人のほうが平均値でも中央でも700万円ほどの違いが生まれていますから、持ち家を持つか否かで単純に700万円も違うのでしょう。

家賃よりも固定資産税の方が安いですし、家を相続した方が相続税だけで済みます。

新しく購入する場合でも、住宅ローン減税などをフル活用できるので、金融資産を構築しやすいのでしょう。

金融資産保有額がトップの関東で仕事をする

金融資産保有者の地域別の平均値と中央値を確認してみると、平均して高いのは関東であり、最下位の東北と比べると約900万円も差がありました。

| 平均 | 中央値 | |

|---|---|---|

| 北 海 道 | 1507万円 | 1001万円 |

| 東 北 | 1344万円 | 900万円 |

| 関 東 | 2220万円 | 1333万円 |

| 北 陸 | 1642万円 | 1200万円 |

| 中 部 | 1891万円 | 1000万円 |

| 近 畿 | 1908万円 | 1040万円 |

| 中 国 | 2136万円 | 1030万円 |

| 四 国 | 2024万円 | 1125万円 |

| 九 州 | 1416万円 | 850万円 |

ただし、関東に来ても仕事がなければ意味がありません。

関東が一番平均と中央値が高かったので、金融資産を増やしたい方は関東で仕事をするのが良いかもしれません。

関東で仕事ができるようなスキルや能力を磨いて、なるべく早めに上京して、関東で生活できるようにするのがオススメです。

金融資産を持つ

総じて言えることは金融資産を持っている人と持っていない人では、金融資産を持っている人の方が金融資産が多かったです。

| 平均値 | 中央値 | |

|---|---|---|

| 金融資産保有者 | 1887万円 | 1080万円 |

| 金融資産保有していない世帯含む | 1430万円 | 609万円 |

金融資産を多くしたければ、投資をして資産を増やしていくと良いです。もちろん投資をすれば元本が割れる可能性もあります。金融資産を持つことによって、市場の成長や配当金、金利などの影響を受けられるため、資産が成長し増やしやすくなっているのでしょう。

しかし、長期的な投資をして分散しておけば手堅く資産を増やせる可能性も高いです。投資について学んでみましょう。

老後の貯金を増やす方法とは?金融資産が多い人の特徴まとめ

老後資金の貯金が多ければ多いほど、豊かな老後が過ごせるようになります。

老後資金が少なければ、病院を我慢したり、食事を我慢したりなど、悲惨な老後が待っているのです。

金融資産が多い人の特徴は下記のとおりです。

- 持ち家を持つ

- 関東で仕事をする

- 金融資産を持つ

つまり、年収を高める必要があることがわかります。

年収を高めることは大変です。しかし、長いサラリーマン生活で不可能なことではありません。

生活設計をしっかり持ち、年収を高めるタイミングを見極めて、年収をあげていきましょう。

以上、老後の貯金の平均と、金融資産が豊富な人の3つの共通点を解説しました。

最後まで読んでいただきありがとうございました。

コストが安いネット証券は投資の利益が出しやすい?

投資信託は実質コストが安い方が複利効果によって利益が出しやすいです。

実際に1000万円を元手にコストが年率0.2%と年率0.6%では、30年後に400万円以上の違いが出ることもあります。

賢く投資をするなら、実質コストが安い証券口座がオススメ。

特に、楽天証券とSBI証券は両社とも日本国内では優れたネット証券です。証券口座開設が無料であり、自宅で手軽に開設できます。それぞれに下記のような特徴があるので、二つの口座を開設して持っておくのが良いでしょう。

▼楽天証券「ポイントがえげつないほどたまり二重で投資できる」

実質コストを下げるならポイント還元が1%されたり、他にもポイントが溜まってポイントで投資ができる楽天証券がオススメです。

- 楽天カードで溜まったポイントでポイント投資が簡単にできる!

- クレジットカードで毎月5万円の積立投資で最大500P!

- 楽天市場での購入が+1%還元される楽天SPUの仲間入りも!

▼SBI証券「海外ETFでのインデックスファンド投資は最安」

インデックスファンドを国内ではなく海外のETFを購入したい方や、100万円以上の資金を定期的に積立たいという人は、SBI証券が最もおトクに投資できます。

- 海外ETFを購入は0.45%で楽天証券・マネックス証券と同じですが、100万円以上購入時の為替手数料が安い

- 海外ETFにも定期買い付けサービスあり。ほったらかし運用も可能

- インデックスファンド以外にも投資をしたい人はSBI証券がオススメです

「資産形成がしたい…」

年金問題や老後に危機感を感じるサラリーマン向けに、インデックスファンド投資講座をWeb上で開催中

インデックスファンドの特徴は手堅く資産を築くこと!

投資講座ガイダンス:サラリーマンに投資がオススメな理由?投資のメリットは稼げるだけじゃない!

投資講座第1回:投資の種類を理解しよう!リスクが高いものから収益性の高いものまで完全網羅!

投資講座第2回:サラリーマンにはインデックスファンドが圧倒的にオススメな理由

投資講座第3回:インデックスファンドとアクティブファンドってどっちの方が稼げるの?

投資講座第4回:長期的なインデックスファンド投資を行う理由は複利にあり!!

投資講座第5回:長期的に手堅く稼ぐのに絶対に欠かせない分散投資って何?

投資講座第6回:利率を優先する?元手を増やす?結局は入金力がすべて

投資講座第7回:インデックスファンド積立投資を初めて気づいたこと

投資講座第8回:ETFでもインデックス投資できるけどどちらの方がおトクなの?

投資講座第9回:投資は計画がすべてと言っても過言ではない!資産運用計画の立て方とは?

投資講座第10回:銘柄選びよりも大切なのは株式と債権の比率?資産配分の考え方とは?